VakıfBank yurt dışından Türk Lirası kaynak sağlamaya devam ediyor

VakıfBank’ın son beş ayda ipotek teminatlı tahvil ihracı 3,7 milyar Türk Lirasına ulaştı.

VakıfBank, yurtdışından uzun vadeli mevduat dışı Türk Lirası kaynak teminine devam ederek, bilhassa Türk Lirası mevduat piyasasında faiz oranlarının makul seviyelerde tutulmasına ve aşağı çekilmesine destek oluyor. İpotek teminatlı menkul kıymet (İTMK-covered bond) programı kapsamında son olarak 1 milyar Türk Liralık yeni bir ihraç gerçekleştiren Banka, böylece sadece son beş ayda, üç ayrı işlemle toplam 3,7 milyar Türk Liralık tahvil ihraç etmiş oldu.

Güçlü Türkiye’nin lider bankası VakıfBank, son beş aydaki üçüncü ipotek teminatlı menkul kıymet ihracını gerçekleştirdi. VakıfBank, 5 yıl vadeli 1 milyar Türk Liralık yeni işlemiyle covered bond programını en aktif kullanan banka oldu ve bu alanda sektördeki öncü rolünü de devam ettirdi. Banka’nın covered bond programı kapsamında gerçekleştirdiği bu üçüncü tahvil ihracı, Türkiye’nin ve VakıfBank’ın uluslararası piyasalardaki kredibilitesinin yüksekliğini bir kez daha kanıtlamış oldu.

“FAİZLER GENEL SEVİYESİNİ DÜŞÜRMEK AMACIYLA KAYNAK ÇEŞİTLİLİĞİNE GİDİYORUZ"

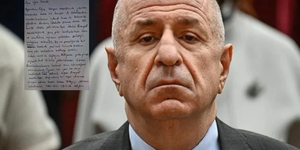

VakıfBank Genel Müdürü Mehmet Emin Özcan, tahvil ihracına ilişkin yaptığı açıklamada, “Bankacılık sektöründe kredi büyümesinin Türk Lirası krediler ağırlıklı olmasının da etkisiyle, sektörde Türk Lirası kredilerin, Türk Lirası mevduata oranı yüzde 150’ye yaklaştı. VakıfBank olarak faizler genel seviyesini düşürmek amacıyla kaynak çeşitliliğine gidiyoruz. Türk Lirası kaynakların vadesini mevduat dışı ürünlerle uzatarak, Türk Lirası mevduat ve krediler üzerindeki faiz baskısını azaltmaya çalışıyoruz. İTMK-covered bond programını en aktif kullanan banka olarak 5 yıl vadeli, 1 milyar Türk Lirası tutarında yeni bir ihraç gerçekleştirdik. Söz konusu tahvil ihracı, son beş ayda covered bond programı kapsamında gerçekleştirdiğimiz üçüncü işlem olurken, bu dönemde bu kanaldan yurtdışına gerçekleştirdiğimiz tahvil ihraçlarının büyüklüğü 3,7 milyar Türk Lirasına ulaşmış oldu” dedi.

“MİLLİ EKONOMİMİZİN YANINDAKİ GÜÇ OLMAYA DEVAM EDECEĞİZ"

Ocak ayında orta vadeli tahvil ihraç programı (GMTN) kapsamında gerçekleştirdikleri 650 milyon dolar tutarındaki ihracın, VakıfBank’ın tek seferde gerçekleştirdiği en yüksek tutarlı işlem olduğunu hatırlatan Özcan, “Borçlanma faaliyetlerimize gösterilen ilgi ve oluşan talep, ülkemize ve Bankamıza duyulan güvenin de göstergesidir. Zeytin Dalı Harekatı’nın dördüncü gününde gerçekleştirdiğimiz eurobond ihracımıza, başta ABD olmak üzere uluslararası piyasalardan yatırımcılar yoğun ilgi gösterdi. Dolar cinsi eurobond ve Türk Lirası cinsi covered bond ihraçları dahil, yurtdışından uzun vade ve uygun maliyetlerle ülkemize getirdiğimiz fonun toplam büyüklüğü bugün itibarıyla 14 milyar dolar civarındadır.

Bankamızın mevduat dışı yurtdışı kaynaklarının toplam bilançoya oranı yüzde 20 olup Türkiye’nin bu alandaki öncü ve lider bankası olarak önümüzdeki dönemde gerçekleştireceğimiz farklı borçlanma ürünleri/araçları ile uzun vade ve uygun maliyetli fonlama faaliyetlerini sürdüreceğiz. Sağlam ve likit bilanço yapımız ile milli ekonomimizin “yanındaki güç” olmaya devam edeceğiz” dedi.

Haber Gönder

Haber Gönder